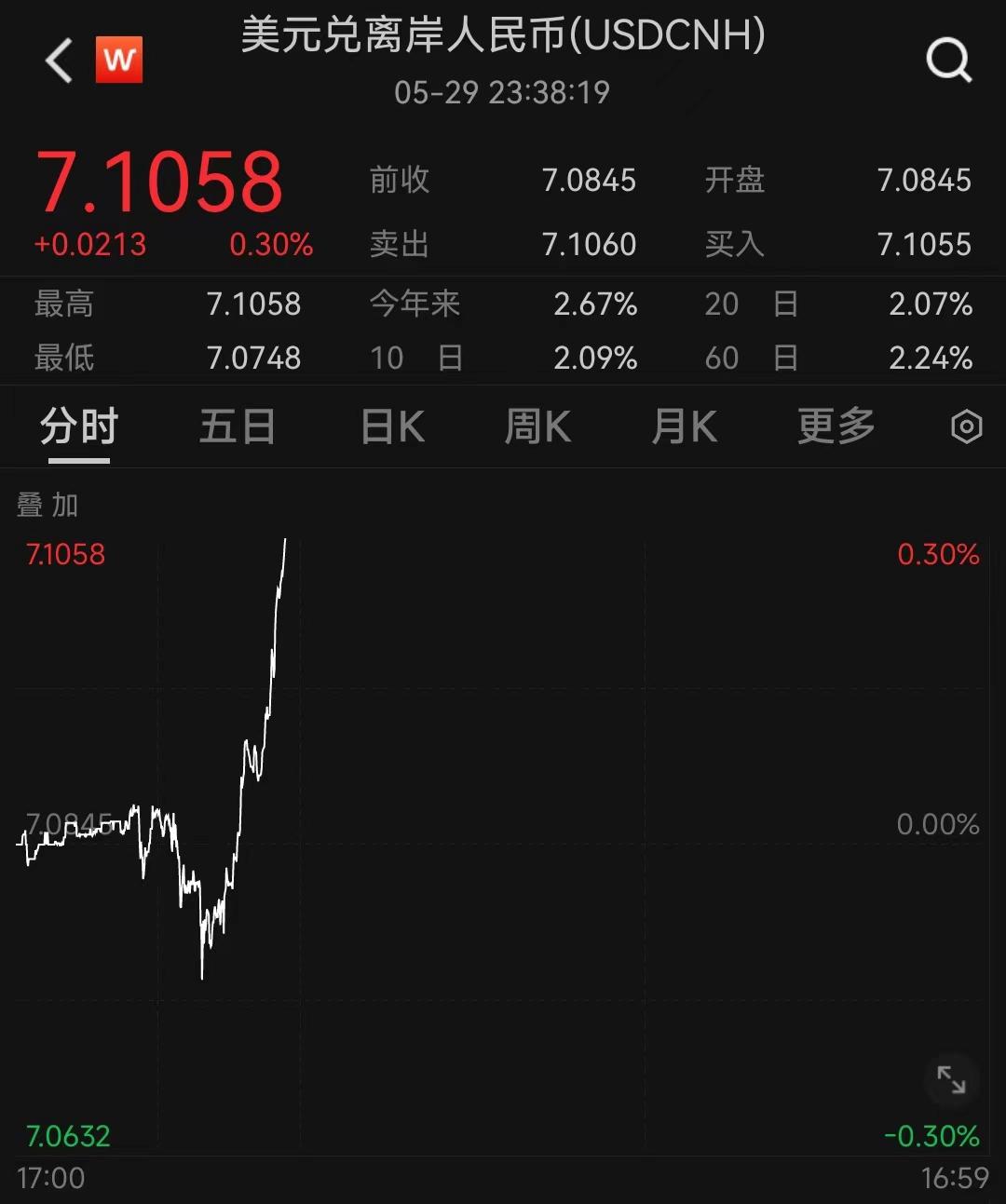

离岸人民币兑美元跌破7.10,为去年11月来首次,现报7.1058,日内跌超200点。

在岸人民币逼近7.10,现报7.0961,日内跌超174点。

今日早间,人民币兑美元中间价较上日调降243点至7.0818,创2022年12月1日以来最低。

本轮贬值原因

德邦证券指出,本轮人民币贬值的主要原因有:美国经济数据表现较强,避险情绪升温或致美元短期走强。(2)国内经济数据增速放缓,复苏速度不及预期,市场对经济修复不确定性的担忧增强。(3)中美利差走扩,国内结汇需求走弱。

华创证券张瑜认为汇率形成单边贬值趋势的概率不高,且后续可能还具备稳定或略强的基础。 一是定价上,汇率相对价值中枢不算贵;二是政策上,没有明显调控和干预意图,工具储备充足;三是内外因素是否共振。外部压力方面,与欧洲相比,美联储加息或更快结束+美国下半年衰退风险更高,美元后续缺乏持续走强的基础。

内部支撑上,一方面,虽然出口下行大方向未改,但近期超预期的出口带来市场对其回落幅度预期的上修,构成基本面的边际向好因素。另一方面,国内经济弱复苏背景下,PMI虽有波动,但其趋势性回落的证据并不充分,如其可波动性回暖或带动结汇回升,前期积压未结汇资金加速结汇,形成对人民币的支撑。

德邦证券也提到,5月18日,中国外汇市场指导委员会2023年第一次会议指出,强化预期引导,必要时对顺周期、单边行为进行纠偏,遏制投机炒作,坚决抑制汇率大起大落。展望后市,人民币汇率或能逐步回到相对平稳水平。

出口链受益几何?

德邦证券分析,人民币贬值往往利好出口型企业:1)人民币贬值能够降低本国产品相对外国产品的价格,提升产品竞争力从而获取更多订单;2)外币升值导致结算价上升,对应报表人民币收入增加,毛利率提升;3)出口型企业往往拥有部分美元资产(如货币资金、应收账款等),汇率波动形成的汇兑收益计入财务费用,影响当期净利润。

出口链企业盈利能力与美元兑人民币汇率呈正相关关系。德邦证券选取22家轻工板块出口链公司,除浙江永强使用远期外汇合约锁定汇率有所损失外,2022年均录得较好的汇兑净收益,其中收益最高的盈趣科技(行情002925,诊股)2022年汇兑净收益为1.4亿元。分析其毛利率、净利率与汇率的关系,我们发现在美元兑人民币汇率较高的年份(2019、2020、2022),出口链板块公司盈利能力普遍较好,22Q2和Q3财务费用改善最为明显。

德邦证券认为,此轮贬值对出口链业绩改善或相对有限。根据德邦证券对汇率变动对出口企业的盈利水平进行测算,在美元兑人民币汇率为7假设下,盈趣科技/大叶股份/吉宏股份(行情002803,诊股)/浙江自然(行情605080,诊股)/乐歌股份(行情300729,诊股)/恒林股份(行情603661,诊股)/嘉益股份(行情301004,诊股)/家联科技(行情301193,诊股)/海象新材(行情003011,诊股)净利率相比22Q2分别变动-0.15 pct/-0.15pct/0.46pct/-4.26pct/-4.11pct/-0.52 pct/5.20 pct/1.75 pct/4.39 pct。由于去年高基数的原因,我们认为此轮汇率变化对部分出口链公司盈利改善并不明显。海外去库进行时,欧美面临衰退压力,出口订单复苏情况仍是当前出口链修复的主要矛盾。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。